Economia • Crédito

02 Novembro 2019

O mandato do italiano à frente to Banco Central Europeu (BCE) acabou no dia 31 de Outubro. E o seu legado não interferiu apenas nas contas dos governos europeus. As políticas expansionistas defendidas por Mario Draghi à frente do BCE geraram um impacto muito significativo no orçamento pessoal e familiar de muitos portugueses. Em particular, na despesa mensal daqueles que têm créditos à habitação.

Mario Draghi tomou posse como Presidente do BCE dia 1 de Novembro de 2011. Nesse mesmo mês baixou a taxa de juro directora de 1,5% para 1,25% e, no mês seguinte, voltou a descê-la para 1% (que desde 2016 se mantém nos 0%). A taxa directora é a taxa de juro a que um banco central empresta dinheiro a um banco comercial que, por sua vez, empresta dinheiro aos particulares e empresas. Ora, se a taxa directora aplicada aos bancos desce, espera-se que as taxas de juro que estes aplicam aos seus clientes acabem por descer também. Isto pode afectar as suas contas de duas formas. Se tiver empréstimos a taxa de juro variável, as suas prestações ao banco descem. Se tiver recursos, os juros pagos pelas instituições financeiras pelas suas aplicações de poupança ou investimento tenderão a descer também.

Recordemos o contexto em que Draghi assumiu a presidência do BCE. Lembra-se da Troika? Naqueles dias Grécia e Irlanda (2010), e Portugal (2011) já haviam pedido ajuda externa, sendo que Espanha e Chipre haveriam de fazer o mesmo em 2012 e 2013. O que significa que os governos destes países – nações independentes e soberanas – reconheciam perante eleitores, investidores e outros estados que, num futuro mais ou menos próximo, poderiam deixar de conseguir pagar as suas responsabilidades. Percebe-se que um país que corre riscos de não cumprir compromissos perante fornecedores ou falhar o pagamento de ordenados a funcionários públicos inspire pouca confiança. Ora, o custo de um dado financiamento varia na inversa proporção da percepção de risco que ele inspira. Isto significa que os juros cobrados ao nosso país e aos nosso bancos eram altos. Consequência? Contrair um empréstimo junto de uma instituição de crédito em Portugal não era fácil e os financiamentos concedidos eram feitos mediante a aplicação de taxas pouco atractivas.

O legado de Draghi

A verdade é que os mecanismos de ajuda externa contribuíram para que países como Portugal voltassem, aos poucos, a ganhar a confiança dos investidores que, por aquela altura, pareciam mais confortáveis com a ideia de investir em países como a Alemanha. Face a um hipotético colapso do Euro, a perspectiva de se ficar com Marcos em carteira parecia bem mais aliciante que coleccionar Escudos ou Dracmas. Dessa forma foi possível fazer baixar os juros da dívida pública e os encargos financeiros com os empréstimos 1) do Estado Português, 2) dos bancos nacionais e, 3) por conseguinte, dos portugueses também.

Para se ter uma noção do que estava a acontecer: a 31 de Janeiro de 2012 e segundo o Banco de Portugal (BP), a taxa de juro média do crédito à habitação era de 4,68% em Portugal e 3,77% na zona euro. E para se ter uma noção do quanto esta realidade mudou, a 30 de Setembro de 2019 e ainda segundo o BP, esses mesmos valores eram de 0,95% para Portugal e 1,47% para a zona euro. Pelo meio Dragui discursa o seu famoso "Within our mandate, the ECB is ready to do whatever it takes to preserve the Euro" ("Dentro do nosso mandato, o BCE está pronto para fazer o que for necessário para preservar o Euro"). Estas declarações geraram um impacto brutal na percepção daquilo que poderia ser feito para atestar a solidez da moeda única. No seu seguimento o BCE implementou uma série de medidas das quais destaco as seguintes:

1) Injecção de dinheiro na economia através de operações de financiamento de médio prazo aos bancos para que estes, por sua vez, disponibilizassem liquidez a empresas e consumidores (mais dinheiro disponível para emprestar às populações e desagravamento das condições a que os financiamentos eram concedidos). Parece vago? Apenas no ano de 2018 e segundo o BP, concedeu-se 96% do crédito à habitação que havia sido disponibilizado no conjunto dos anos de 2012, 2013, 2014 e 2015 (158% dos montantes concedido entre 2012 e 2014).

2) Estímulo à economia através da compra de dívida pública. Ao comprar dívida a Portugal e a outros países com menos folga financeira o BCE contribuiu para um aumento da procura destes títulos. A procura de um dado produto ou serviço gera um efeito de valorização desse mesmo bem (exemplo: havendo mais pessoas interessadas em comprar a sua casa, a percepção de valor que temos dela tende a crescer). Neste caso – estando nós a falar de dívida (um país recebe uma porção de dinheiro de um investidor e compromete-se, mediante um dado prazo, a amortizar o capital e a pagar um dado juro por ele) – a percepção de risco sobre esse mesmo empréstimo decresce e, por conseguinte, a sua taxa de juro também. Isto significa que Portugal conseguiu reduzir a despesa com os custos dos seus empréstimos (segundo o Expresso, a acção de Mario Dragui terá poupado 7,4 mil milhões de Euros ao nosso país em 5 anos).

Por isso sim... se tem o dinheiro no banco a render perto de zero, tem todo o direito de responsabilizar Mario Dragui por isso. Mas lembre-se que é também graças à acção daquele economista italiano que é possível pagar 1% de TAN (euribor + spread) num empréstimo para financiar a compra de casa. Porque a euribor tem evoluído em valores negativos. Mas também porque o spread cobrado pelos bancos desceu significativamente. E quer uma quer outra alteração, são também fruto da acção de Dragui.

Mas as medidas de Dragui podem gerar ainda mais impacto na vida de alguns portugueses...

Taxa de juro fixa ou variável?

A descida generalizada das taxas de juro e a expectável manutenção deste cenário nos próximos anos assinala tempos de folga financeira para muitas famílias portuguesas. Por outro lado o crédito à habitação é, tradicionalmente, um financiamento com prazos elevados (20, 30 e 40 anos). Ou seja, é impossível prever o que irá acontecer às taxas de juro em 2025, 2030 ou 2040. Imagine que nos próximos 10, 20 ou 30 anos as taxas de juro não voltarão a valores tão baixas quanto aqueles que são praticados agora? Valerá a pena fixar a taxa e ser penalizado no curto prazo por uma prestação mensal mais alta apostando que, algures no futuro, uma previsível subida das taxas lhe pouparia algumas dezenas ou centenas de euros por mês? Talvez...

Agora é importante lembrar o seguinte: não só não conseguimos prever a evolução das taxas de juro como, às vezes, não conseguimos sequer prever o que acontece na nossa própria vida. Uma proposta de trabalho para uma cidade ou país diferente, o nascimento inesperado de mais um filho ou uma separação são ocorrências que podem conduzir a uma mudança de casa. Perante esse cenário – liquidação do crédito à habitação mais cedo que o esperado – sacrificar o presente para privilegiar ganhos hipotéticos no médio-longo prazo pode revelar-se uma opção falhada. Sendo que, não é de mais lembrar: em Portugal, o valor máximo que os bancos podem cobrar por uma comissão de liquidação antecipada de um crédito à habitação a taxa fixa é quatro vezes superior ao que lhes é permitido cobrar quando o financiamento é concedido mediante a aplicação de uma taxa de juro variável.

Renegociação ou Transferência de crédito a habitação?

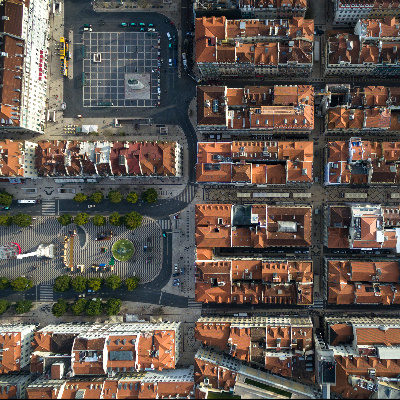

Nos últimos anos não assistimos apenas a uma baixa das taxas de juro na zona Euro. Um pouco por toda a Europa assistiu-se a uma subida dos preços das casas (segundo o EuroStat apenas Irlanda, Espanha, Itália, Chipre e Grécia ainda não conseguiram recuperar os valores de 2008). Só para se ter uma noção do exemplo português: o índice de preços da habitação do Instituto Nacional de Estatística subiu mais de 53% entre o 2º trimestre de 2013 e o 2º trimestre de 2019. Isto significa que muitas das pessoas que compraram casas até 2014 viram o valor comercial dos seus imóveis disparar. Isto é, compraram imóveis por valores muito mais baixos do que aqueles que são praticados hoje mas com condições de financiamento significativamente mais adversas do que aquelas que é possível contratar em 2019. Se o fizessem hoje teriam que despender muito mais dinheiro na compra mas deparar-se-iam com um custo significativamente mais baixo do dinheiro. Será que estas pessoas podem ter o melhor dos dois mundos?

Um crédito a condições mais acessíveis para uma compra que, à luz dos valores que se praticam hoje, quase parece de saldo? Em teoria sim. É necessário ter presente as despesas que podem implicar uma renegociação ou transferência de crédito mas, efectivamente, a conjuntura actual permite condições de financiamento mais atractivas. Um processo de aprovação de crédito hipotecário lida essencialmente com 3 variáveis: montante de financiamento, relação entre esse mesmo montante e o valor da garantia (o imóvel será sempre sujeito a nova avaliação), e a capacidade dos clientes em fazer face às amortizações mensais. Assumindo que os rendimentos dos proponentes não são inferiores ao momento do financiamento original (ou que as suas responsabilidades perante instituições de crédito não dispararam) as outras duas variáveis tenderão a beneficiá-lo porque, apesar da casa valer mais, o montante necessário para o seu financiamento continua a reportar-se ao valor de compra original. Ou seja, a relação entre o valor do imóvel e o financiamento vai, muito provavelmente, descer significativamente. E, desta forma, a percepção de risco do banco também. Já para não falar (porque merece ser repetido) que as taxas de juro sobre operações de crédito diminuíram significativamente nos últimos anos.

Adeus Mario, olá Christine

Portugal e (grande parte dos) portugueses têm motivos para se sentir agradecidos a Mario Dragui. Agora é a vez de Christine Lagarde, ex-directora-geral do Fundo Monetário Internacional assumir a presidência do BCE. Durante o mandato de Dragui esta política, economista e jurista francesa elogiou muitas das suas medidas. No curto prazo não será de esperar mudanças significativas nas políticas daquela instituição. Mas a oposição dos países que, por culpa da descida acentuada das taxas de juro, pagam juros para emprestar dinheiro (ou de tantos de nós que estão fartos de ter o dinheiro no banco e não obter rendimento por isso) deverá ganhar cada vez mais eco.